2023年伊始,中国从疫情防控中快速走出,疫情带来的影响逐渐消散。随着经济活力持续复苏,市场秩序有序重建,家电市场也迎来了一季度收官。聚焦到冰洗市场,冰箱市场复苏较为明显, 但考虑到22年Q4旺季表现受疫情影响较大,因此23年Q1的市场复苏表现符合市场预期。洗衣机由于安装属性更强,对比冰箱需求释放略微缓慢,因此预计洗衣机需求市场将更加延后。奥维云网(AVC)23W01-13线上监测数据显示,冰箱线上零售额口径同比增长4.1%,线下零售额口径同比下滑7.4%,洗衣机线上零售额口径同比下滑8.5%,线下零售额口径同比下滑16.3%。

企业视角

经营质量提升后,未来市场竞争方向或出现 “转舵”

过去一年海内外市场变化因素复杂,市场不确定性持续增大,企业发展普遍聚焦经营质量,对于市场份额的关注度相对较低。根据当前已披露的企业财报数据,2022年度多家企业经营质量改善明显,净利润较同期显著提升。其中海尔智家归母净利润147.1亿元,同比增长12.5%,海信家电归母净利润14.4亿元,同比增长47.5%,长虹美菱归母净利润2.5亿元,同比增长371.2%。而在净利润的高增长之后,2023年对份额的关注也重回企业视线,可以预见今年冰洗市场企业竞争会十分激烈。

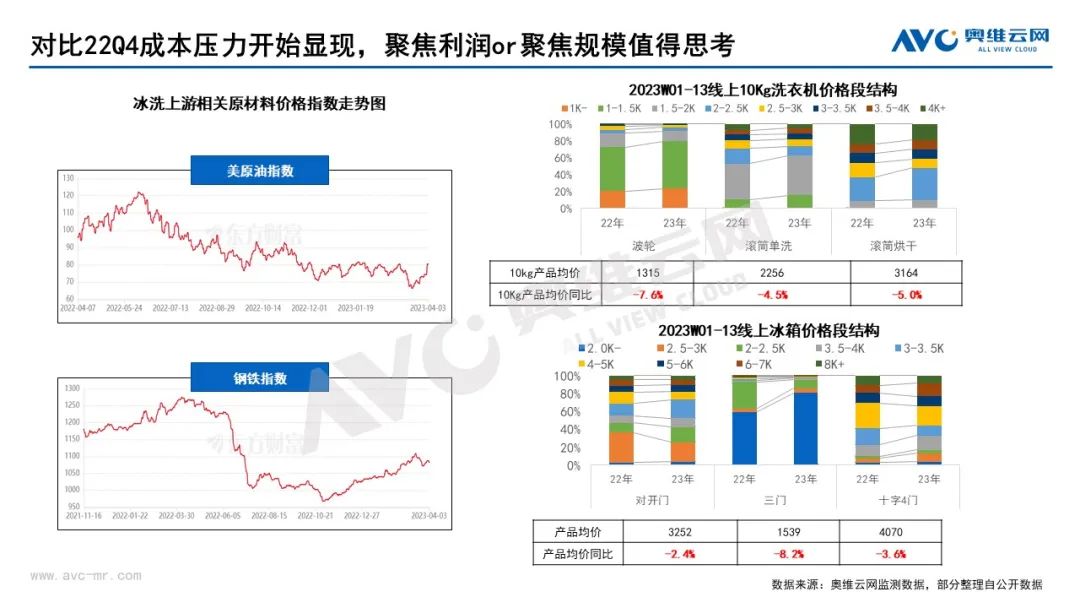

过去一年大宗商品价格震荡明显, 22年下半年大宗商品价格降幅较大,企业端供应链成本压力较小,但2023年开年之后,与家电相关大宗商品价格有所回升,综合当前经济因素分析,未来原材料价格将保持稳定。

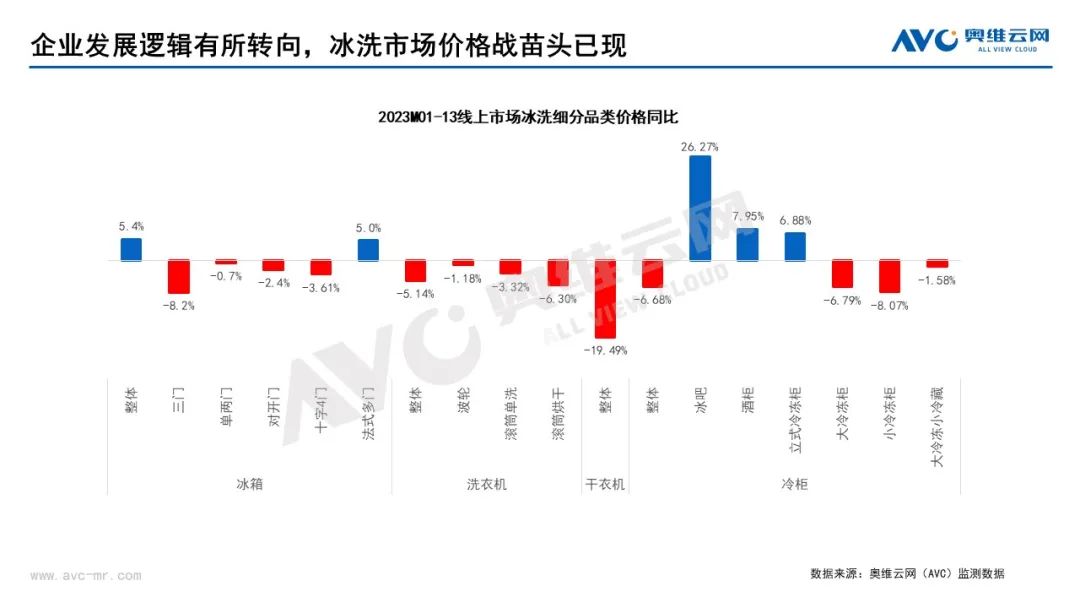

反映到终端零售来看,在需求疲软、市场活力不足背景下,行业竞争走回价格内卷老路,冰洗市场价格战苗头已现。奥维云网(AVC)23W01-13线上监测数据显示,冰箱市场除法式产品外,其余产品类型均价走低,其中对开门均价同比降低2.4%,十字4门均价同比降低3.6%;洗衣机整体市场均价同比降低5.1%,波轮产品均价同比降低1.2%,滚筒单洗产品均价降低3.3%,滚筒一体产品均价同比降低6.3%;干衣机均价同比降低19.5%;冷柜整体市场均价降低6.7%,大冷冻柜、小冷冻柜、大冷冻小冷藏等刚需品类均价降幅在2%-8%。价格战是企业抢占市场份额的最原始手段,但持续的均价降低,对于行业及企业都有较大影响。

市场饱和竞争下,主流品牌低端产品加速清退

2022年冰洗市场需求不振下市场竞争过度饱和,奥维云网(AVC)23W01-13线上监测数据显示,洗衣机TOP 3品牌份额达到78.4%,较同期提升3.9%,TOP 10份额达到91.5%,较同期提升2.9%,冰箱TOP 3品牌份额达到72.1%,较同期提升3.9%,TOP 10份额达到90.0%,较同期提升2.1%。冰洗线上市场品牌集中度提升明显,竞争仍在持续激化。而在这样的市场背景之下,众多企业为了提升品牌竞争力,开始逐步清退老旧及低端产品。根据奥维云网(AVC)线上监测数据,除迷你洗市场之外,洗衣机行业TOP品牌的单双缸及波轮机型数为644个,较去年减少7.5%,冰箱市场TOP品牌2021年及以前上市单两门产品目前在售122个机型,较去年同期减少16.4%。

渠道视角

流量分散下渠道碎片化加剧,线上及线下渠道机会点明确

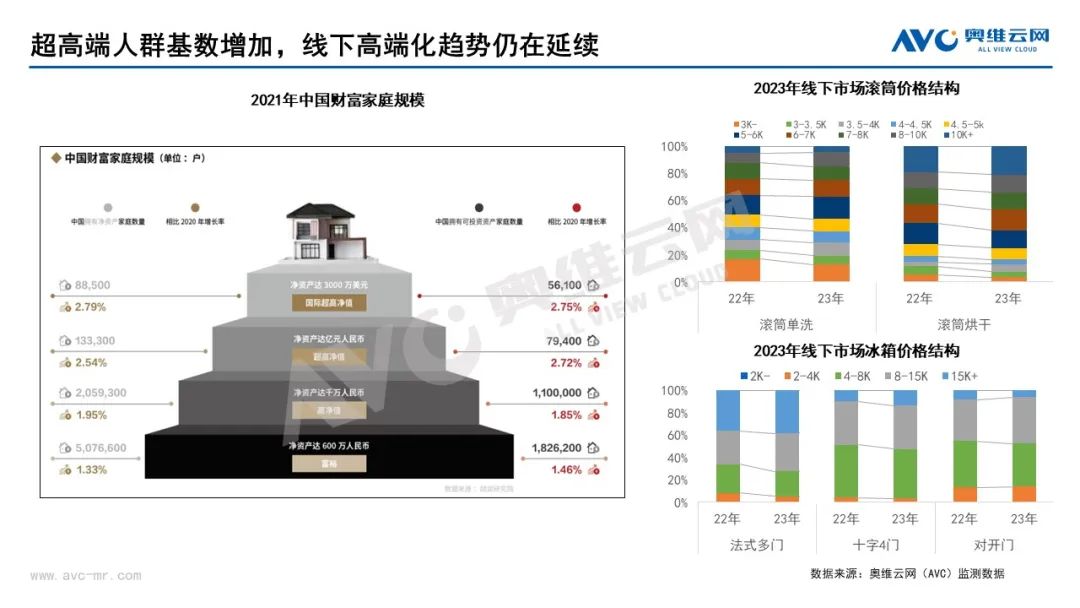

随着国家居民消费水平的不断提升,高端人群的规模正在持续提升。相关资料显示,我国净资产超600万人民币的家庭数量超500万个,同比提高1.3%。我国中高端消费群体正在不断扩大,映射到冰洗市场来看,线下高端市场结构的持续增长。在此情境下,企业对于高端触点的建立显得尤为重要。

随着市场渠道结构的持续变化,TOP渠道凭借着在二三线核心城市圈的持续深耕,客源较为稳定,送装修一体化服务更加完备,对高净值人群的吸引力更强,整体对于高端市场的触点也更多。这一系列的原因都让TOP在线下的重要程度持续提升。

而除了TOP渠道的变革之外,本年度企业在下沉市场的理性投入是渠道端的另一大变化。过去1-2年,市场对下沉市场关注及投入度相对较高,随着下沉渠道的快速发展,四六级市场的门店快速转型完成,但随之而来的是渠道及品牌方对于利润的让步。今年渠道及品牌方对于下沉渠道的布设相对更加谨慎和保守,冰洗下沉规模均有所收窄。

产品视角

高颜值带来高溢价,冰洗全面进入“薄嵌”时代

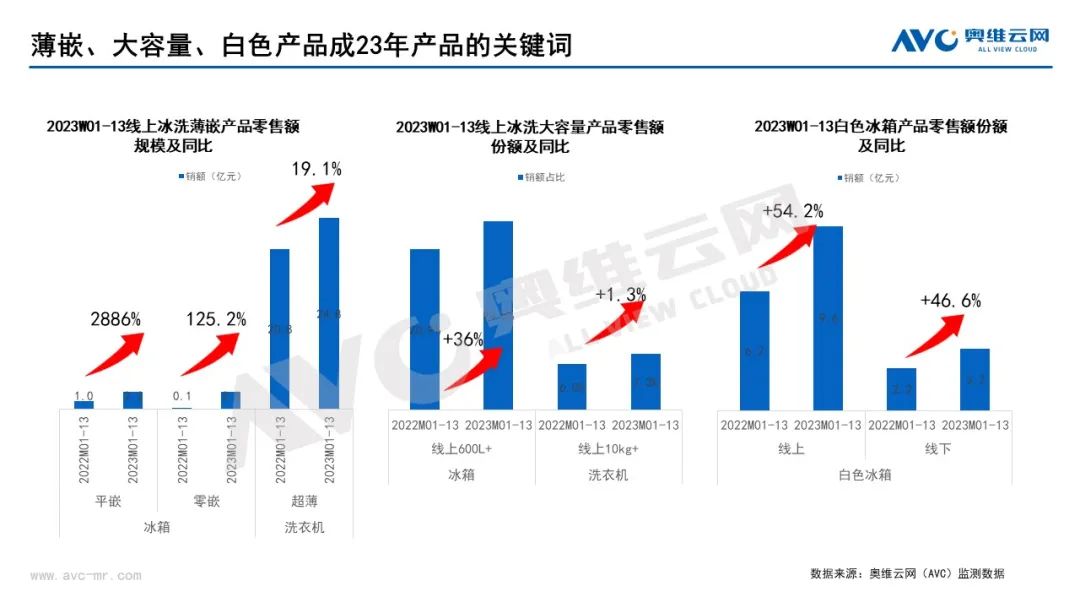

随着家橱一体化趋势的持续推进,用户对家居一体化、套系化、高颜值等审美需求升级。在换新需求驱动下,用户对产品与空间布局的匹配要求更高,而嵌入式家电凭借着统一的外观设计以及较高的颜值愈发受到用户青睐,而嵌入式产品的高溢价也给企业提供了创新动力。

奥维云网(AVC)监测数据显示,23W01-13线上嵌入式产品均价为6509元,而常规产品均价在2346元,价差高达4000元;线上滚筒超薄产品零售额24.8亿元,同比增长19.1%,超薄滚筒洗衣机的均价比常规产品高出6.1%。而线上冰箱市场零嵌产品零售额同比增长125.2%,平嵌产品同比增长2886%,线下冰箱市场零嵌产品零售额同比增长68.3%,平嵌产品零售额同比增长122.8%。从数据来看,冰洗市场里薄嵌产品的增长仍在持续,在供需端的双重拉动下,嵌入式作为当前行业最重要的趋势之一,未来有望成为冰洗产业的增长引擎。

供给端推动下消费者心智改变,开始接纳更大容量的冰洗产品

随着供给端的不断推动,消费者对于超大容量产品接受度显著提升。奥维云网(AVC)23W01-13线下监测数据显示,洗衣机市场中10kg以上滚筒零售额占比由6.0%提升至7.3%;线下冰箱600L及以上产品零售额占比由20.9%提升至24.5%。容量结构升级也带动冰冷产品组合创新,更多企业试水“拼接”、“组合”冰箱,此类产品更适用于新房装修场景,产品价格定位高端,在线下以套系化形式进行销售。

时尚风向转变下,白色冰箱重回消费者视线

近几年深色产品称霸冰箱市场,各大品牌主推型号很难见到白色冰箱的身影。但随着消费品味以及时尚风潮的持续转变,小红书渠道中“轻法式奶油风”、“原木风”、“日式风”等等以浅色为主的家居装修风格种草层出不穷,浅色、白色冰箱产品重回大众视野,今年开年企业纷纷发力上新白色系列产品。奥维云网(AVC)23W01-13上监测数据显示,2023年白色系冰箱共上新27款新品。线上白色冰箱产品零售额9.6亿元,同比增长54.2%,线下白色冰箱产品零售额3.2亿元,同比增长46.6%。相比之下,洗衣机产品很难重新拥抱白色,其原因在于冰箱产品可以利用玻璃面板材质打造白色外观,洗衣机的功能决定了玻璃面板不可用,只能采用钢板+喷漆的形式塑造白色外形,但钢材存在生锈以及氧化的问题,难以成为首选。

后市预测

5.1和618促销期预测

较去年同期而言,无论是消费信心还是渠道变革都出现了较大变化。去年受疫情封控影响,除冷柜囤货需求刺激下呈现高增长外,冰箱、洗衣机、干衣机都出现规模下滑,同期基数较低。考虑到今年消费者信心提升,预计用户需求将会逐步得到释放。奥维云网(AVC)预测冰箱零售额同比增长2.7%、冷柜零售额同比增长2.5%、洗衣机零售额同比增长6.4%,干衣机零售额同比下滑2.0%。

去年618促销期大家电迎来“开门红”,市场整体迎来小爆发,市场基数相对较高。考虑到部分需求在五一前置释放以及同期基数的原因,奥维云网(AVC)预测冰箱全渠道零售额同比增长1.1%,冷柜零售额同比增长7.5%,洗衣机零售额同比下滑1.0%,干衣机零售额同比下滑5.2%。此外,考虑到去年冰冷市场表现相对较好,预计618线上市场冰箱价格促销力度会较为缓和,预计冰箱市场线上均价同比微降0.6%。而2022年至今洗衣机市场增长不利,奥维云网预测618存在品牌间价格比拼的可能性,预计洗衣机市场线上均价同比下滑4.7%。

原文标题 : Q1冰洗市场总结与5.1及618预测