作者:冬音

出品:洞察IPO

1月6日,玛格家居股份有限公司(简称“玛格家居”)在中国证监会官网披露了首次公开发行股票招股说明书(申报稿),拟登陆深交所主板市场。国泰君安证券担任主承销商。

本次IPO,玛格家居拟向社会公众首次公开发行股票不超过2500万股,占发行后公司总股本的比例不低于25%,拟募集资金7亿元。

受疫情和房地产调控影响,玛格家居近两年来的经营效益有所下滑。整体来看,公司毛利率高于行业平均水平,但净利率偏低,且业务规模偏小,日趋激烈的业内竞争使得公司面临着较大的竞争压力。

2020年开始业绩下滑,未来需关注调控影响

玛格家居成立于2013年,注册地在重庆,主要经营全屋定制家居产品的研发、设计、生产、销售及服务等业务。公司定位为中高端用户提供一站式全屋定制家居解决方案,现有产品主要包括定制衣柜、室内木门、整体橱柜等。

截至2021年6月30日,公司在全国范围内拥有685家经销商,728家经销门店,公司产品的销售区域主要集中在华东、西南区域,主要包括长三角及重庆、四川地区,这些地区的销售收入占公司总营收的比重近60%。

定制家居行业属于“地产后周期”行业,市场需求与房地产市场发展状况息息相关,近两年受到房地产调控影响,再加上新冠疫情的爆发,玛格家居自2020开始业绩出现下滑。

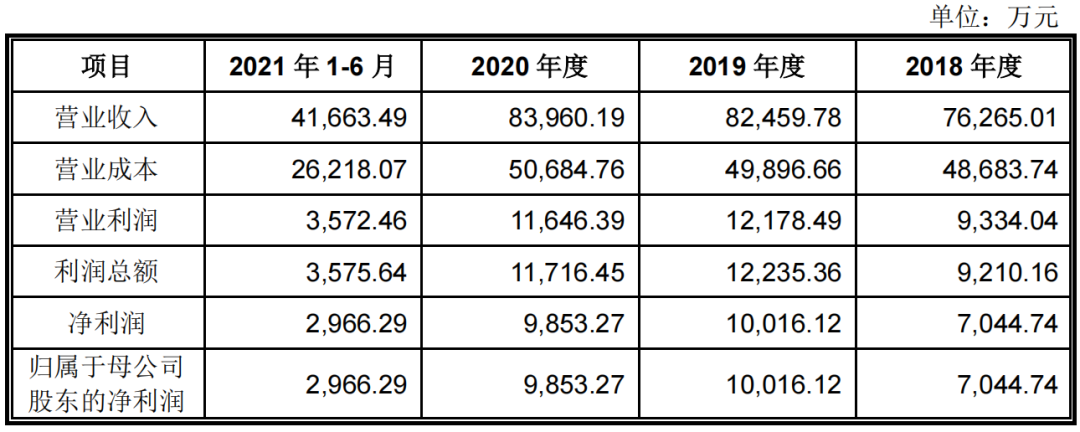

据招股书显示,2018年-2020年及2021年上半年,公司实现营业收入分别为7.62亿元、8.24亿元、8.39亿元和 4.16亿元,净利润分别为7044.74万元、1亿元、9853.27万元、2966.29万元。

公司主要经营数据

来源:招股说明书

从上述数据可以看出,2019年度和2020年度公司营业收入分别较上年同期增长8.12%和1.82%,增速下降,净利润则在2020年出现负增长。

由于公司的主营业务收入存在明显的季节性特征,下半年的销售收入相对较高,数据显示,2018 年度至2020年度下半年销售收入占全年比例分别为 56.44%、59.25%和 63.9%。

根据2021年上半年数据估计,公司2021年营收可能在1亿元左右,较2020年小幅增长,净利润则可能与2020年相差不大。

玛格家居也在招股书中提示投资者,关注房地产调控可能对公司利润下滑的影响。

公司指出,2021年以来,房地产企业债务违约事件频现,如果未来国家加大对房地产的调控力度或者宏观经济形势发生变化,房地产企业未能较好地应对包括“三道红线”在内的调控政策,导致房地产市场景气度下降,将会对定制家居行业及公司的生产经营产生不利影响。

极端情况下,无法完全排除公司营业利润因上述因素影响出现下滑,乃至上市当年营业利润同比下滑50%以上或上市当年即亏损的可能。

高毛利率,低净利率,资产负债率高于同业

从收入结构来看,定制衣柜作为玛格家居的主要产品之一贡献了大部分营收,是公司最重要的利润来源。

数据显示,2018年-2020年及2021年上半年,公司定制衣柜的营收占比分别为94.43%、89.3%、87.56%和88.18%,室内木门和整体橱柜占比分别占4%-5%左右,其他产品营收占比仅为1-2%。

公司收入结构

来源:招股说明书

公司主营业务毛利受定制衣柜影响较大,报告期内,公司主营业务毛利率分别为35.84%、39.18%、39.18%和 36.63%,其中2018年度至2020年度呈增长趋势。2021年1-6月毛利率有所下降,其主要原因是受定制衣柜产品单价下行的影响。

产品毛利率情况

来源:招股说明书

与可比公司相比,玛格家居主营业务毛利率水平略高于行业平均水平,但净利率平均维持在10%左右,相对较低。

此外,由于玛格家居主要采取了经销商销售模式,面临着一定的经销商管理风险。报告期内,公司通过现有经销商模式实现的销售收入占比在98%以上。

随着公司经营规模的扩大,经销商销售网络也在不断扩张,这对经销商管理能力提出了更高的要求。

未来如果公司不能对经销商销售网络开展持续有效的管理,可能导致公司的渠道建设和品牌形象受到负面影响,进而对公司的经营业绩造成不利影响。

在经销商模式下,公司采用了 “先款后货”的结算方式,使得公司预收款和合同负债规模较大,导致公司资产负债率水平高于同行业平均水平。

资产负债率同业比较

来源:招股说明书

企业规模小,市场竞争激烈,部分股权被质押,存变更风险

在国内消费升级背景下,定制家居凭借其个性化设计、空间利用率高、风格时尚统一等优势受到消费者青睐,市场规模快速增长。

根据国家统计局和第三方机构艾瑞咨询数据计算,2020年中国定制家居市场规模达到 3607.6亿元,2015-2020年期间年复合增长率达20.69%。

但业内企业的规模普遍偏小,行业品牌众多,低端产品的同质化现象较为严重,整体集中度较低,呈现出“大行业、小企业”的竞争特点,行业增速要远低于市场规模增速。

据亿欧数据显示,2017年-2020 年包括欧派家居、索菲亚、尚品宅配、志邦家居、金牌厨柜等在内的行业前9大企业的行业集中度(CR9)由13.17%降低至11.53%。

随着更多传统家具企业的进入,定制家居市场的竞争程度也会进一步加剧升级。

与同行业上市公司相比,目前玛格家居整体业务规模也偏小,若公司不能迅速壮大资金实力,并在品牌营销、渠道建设、产品研发、定制服务、信息化系统应用等方面加大投入,市场竞争的加剧可能导致产品的市场竞争力下降,影响其未来的经营业绩。

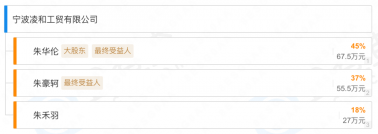

从股东结构来看,由于玛格家居部分股权被质押,公司由此还面临着一定的股权质押风险。

招股书披露,公司股东之一天玛咨询持有的发行人6.86%的股份目前处于质押状态,质权人为中国民生银行股份有限公司佛山支行,该笔质押是天玛咨询为申请银行贷款提供的质押担保措施。

因公司实控人唐斌通过天玛咨询间接持有3.5%的股份,如未来天玛咨询无法按照约定如期偿还债务,可能导致上述质押股份出现权属变更,唐斌合计持有的股份将从 55.04%下降至51.54%。

唐斌目前担任玛格家居董事长、总经理,其直接持有公司51.16%的股份,通过金玛咨询间接持有0.38%的股份,通过天玛咨询间接持有3.5%的股份,合计持有发行人55.04%的股份,为公司实际控制人。

公司现有股权结构

来源:招股说明书

对于玛格家居上市进展,《洞察IPO》将持续保持关注。

原文标题:玛格家居IPO:2020业绩开始下滑,资产负债率高于同业