??文/乐居财经严明会

??2021年对于家居行业而言是颇具艰难的一年。

??2020年新冠疫情的后延性传导波及,上游房地产行业“暴雷”企业多发,将不少家居企业逼到“高危”境地,上亿元、几十亿的应收账款难要回,对房地产企业“减值计提”成了2021年家居企业净利下滑乃至亏损的主因,“增收不增利“”几乎是家居十大行业业绩的普遍写照。

??“活下去”不仅是地产企业的呼声,也是多个家居企业的首要之事。去年一年,疫情尚未完全稳定,原材料涨价潮汹涌,成本高压是家居行业遇到的通有问题,毛利率下滑也就成了常态。

??乐居财经从营收、净利、负债、现金、毛利等十大维度进行对比,细剖卖场流通、装修家装、家居定制、建筑防水涂料、厨电、陶瓷卫浴、门窗室内、照明、软体家具、家纺十大家居主要细分行业,谁在逆势中更具抗压性,谁的盈利能力更胜一筹,谁的现金流更充裕,谁的偿债能力更高?

??卖场流通行业:“双寡头”实力相当,居然之家净利增超70%

??2021年3家家居卖场上市企业营收、净利双增,其中居然之家增幅格外亮眼,营收同比增近45%,净利增幅高达71%,与红星美凯龙实力相当,家居卖场“双寡头”难分伯仲。而富森美延续“小体量,轻装稳行”的风格,2021年负债率低于14%,负债率连续三年下降。

??过去一年,家居卖场线下开店注重质量,而非单纯追求数量。财报显示,截至2021年年底,居然之家经营421个家居卖场,包含95个直营卖场及326个加盟卖场;红星美凯龙商场数量累计373家,其中自营商场95家,委管商场278家。

??线上线下相结合,已经是家居卖场渠道拓展的共同打法,2021年线上“第二渠道”成效显现。过去一年,红星美凯龙核心商场已实现数字化升级,居然之家加快数字化转型,领跑家居行业新零售。数据显示,截至2021年底,居然之家同城站业务线上获客75.8万人,引导成交133亿元,同比增长57%。(详见2021卖场流通行业年报研究报告)

??装修家装行业:装修市场“惨淡”,超七成亏损广田垫底

??装饰家装行业服务路经长、环节多,长期处于成本结构失衡,盈利能力低下的状态。而近两年,装饰家装行业的日子更加艰难。

??上游房地产市场频频暴雷,让不少依赖大宗业务的装修公司应收账款不断走高,坏账猛增,逐步拖垮现金流,严重影响日常经营。另一方面,原材料涨价又推升成本上涨,进一步压缩装修行业的利润空间。

??2021年装修市场可以说“亏”字当头,净利润多数亏损,广田集团巨亏约56亿垫底,同比下滑613%。而放眼整个行业,3家营收破百亿,但净利润最高的也不足亿元,7家上市企业中仅2家净利率为正,其余均为负数。2021年毛利率超过30%仅有一家,有3家在10%以下,其中最低的不足1%。而往年多维持在35%—45%之间。(详见2021装修家装行业年报研究报告)

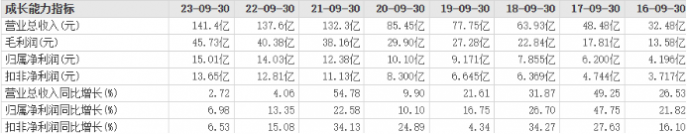

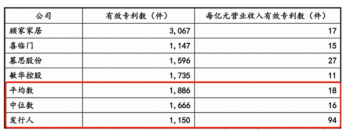

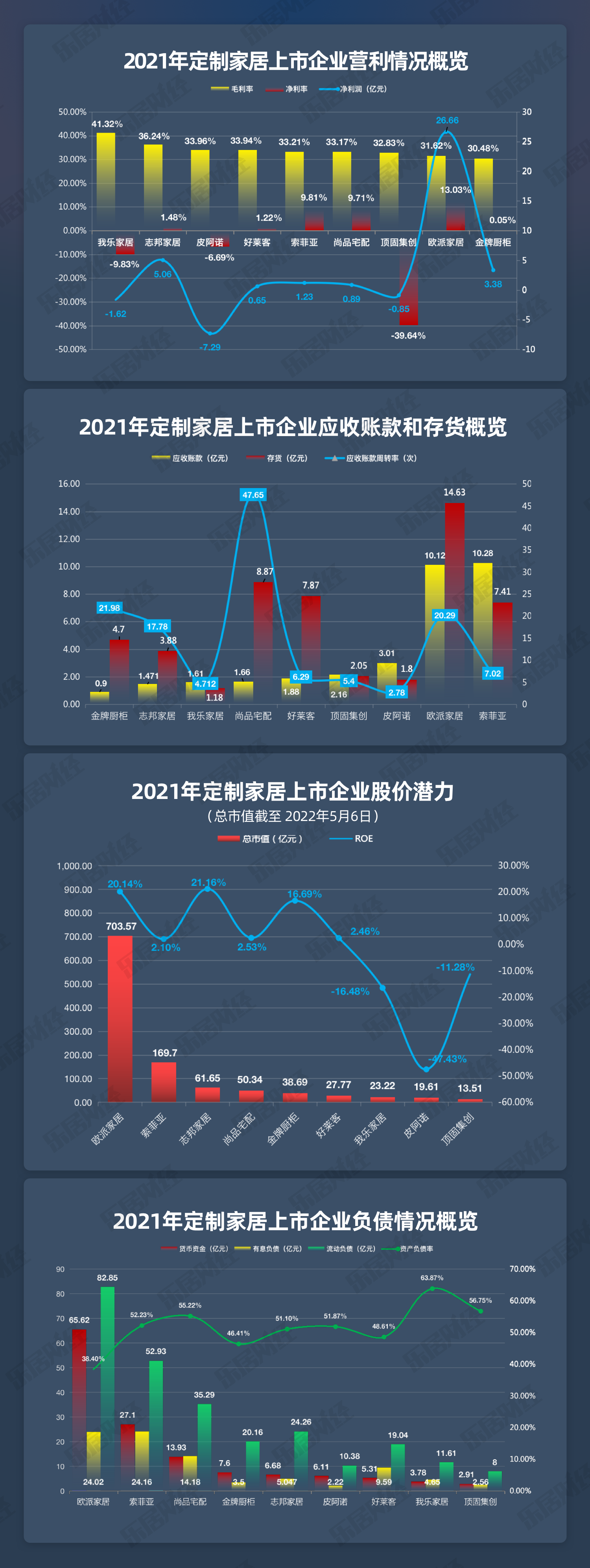

??定制家居行业:索菲亚进入百亿阵营,定制“三巨头”差距拉大

??2021年9大定制家居企业整体营收增势可观,欧派家居营收踏入200亿,索菲亚来到百亿阵营,尚品宅配以73亿位列第三,志邦家居突破50亿,行业格局于市场震荡中悄然生变,从“欧索尚”时代逐步迈向“欧索尚志”时代。

??从增速上来看,9大定制家居企业以30%的平均增速跑赢家居行业整体平均增速,其中好莱客同比增长54.4%,营收增速排名最高,另外欧派家居、志邦家居以及顶固集创也超过30%。

??“增收不增利”是定制家居行业2021年存在的通有问题,多方承压下,毛利率、净利润水平均有不同程度下滑。其中,我乐家居营收靠后,但毛利率达46.2%排名第一;欧派家居则在营收、净利稳居榜首,净利润为26.66亿元,龙头地位凸显。(详见2021定制家居行业年报研究报告)

??软体家具行业:实力悬殊,顾家领超百亿高居榜首

??2021年软体家具营收取得双位数增长。其中,顾家家居以183.42亿元的营收和44.81%的同比增长居于首位。梦百合与喜临门的实力相当,以81.39亿元和77.72亿元位于第二、三位,在报告撰写期内,敏华控股尚未发报,未能囊括在内。

??在2021年,受原材料价格上涨影响,三家企业的毛利率均有所下滑,其中,顾家家居的毛利率下降最快,同比下降18.02%为28.87%。

??三家企业手中现金都较为充裕。其中,顾家家居以31.98亿元的货币资金斩获“现金王”,喜临门货币资金超过10亿元。三家企业手中现金均可以覆盖短期借款,短期没有资金压力。(详见2021软体家具行业年报研究报告)

??陶瓷卫浴行业:净利集体下滑,帝欧跌近九成

??2021年原材料价格上涨,陶卫企业是反应最快的那一批。但受此波及,毛利率出现不同程度的下滑。在此之下,各家净利润也受到了一定的影响。

??从已上市的5家企业来看,业绩集体陷入“增收不增利”的局势。2021年净利润均在下滑,其中,帝欧家居降幅最高,同比下降87.8%。

??净利润下滑,除了受原材料价格上涨的影响,还与房地产行业下行有一定关系。去年,多家房地产的债务危机直接影响了企业的业绩,使得应收账款居高不下。2021年,帝欧家居、蒙娜丽莎、东鹏控股的应收账款均在10亿元以上,分别为33.42亿元、12.74亿元、12.38亿元。海鸥住工和惠达卫浴的应收账款维持在10亿之下。

??过高的应收账款,会影响到现金和现金流状况。2021年,蒙娜丽莎、帝欧家居经营现金流均为负;而海鸥住工短债偿还压力相对较大。2021年,其货币资金为5.77亿元,短期借款为6.45亿元,资金缺口0.68亿元。(详见2021年陶瓷卫浴行业年报研究报告)

??照明行业:佛山照明净利“腰斩”,欧普市值缩水近半

??2021年上市照企欧普照明、三雄极光、佛山照明,雷士照明、名家可以用“喜忧参半”来形容。

??佛山照明以27.44%的增速,营收接近50亿元,不过其净利润同比几近“腰斩”,而且毛利率在5家企业中更是垫底。

??欧普照明营业收入同比增长约11%,来到88.47亿元,继续稳居第一,不过其121.88亿元的总市值与自己2020年的222.03亿元相比,仅剩下55%左右,市值蒸发近一半。

??5家照企中,仅有名家汇同比市值出现增长,但其净利润垫底,而且亏损进一步扩大,净利率为-95.77%。

??行业回暖营收保持增长,但最终落到口袋的收益,各家差异明显,虽然短期内5家企业不存在偿债压力,不过,总市值的集体缩水,来自股东的压力或许有所加大。(详见2021照明行业年报研究报告)

??建筑防水涂料行业:东方雨虹净利率失冠,北新资金缺口15亿

??建筑防水涂料市场向头部企业聚集的趋势,在这两年愈发明显。6家建筑防水涂料上市企业,2021年营收均实现同比增长,其中半数破百亿。但净利润之间差距较大,仅2家净利率突破10%,2家为负数。

??东方雨虹蝉联营收冠军,但在净利率、毛利率上,北新建材领衔。近两年原材料价格上涨明显,对建筑防水涂料企业的成本及毛利率造成较大影响。6家企业毛利率差距不算大,有3家毛利率超过30%,东方雨虹毛利率以30.53%排在第二位,但已是其近9年来最低毛利率。(详见2021装修家装行业年报研究报告)

??厨电行业:毛利率全线下滑,集成灶火星人超车浙江美大

??2021年6家厨电上市企业营收、净利双增,其中,老板电器营收突破百万,位居厨电营收榜首,排在第二的华帝股份,营收55.88亿元,与其差距较大。集成灶企业营收格局发生改变,火星人以23.19亿元赶超浙江美大,成为营收冠军,不过在净利方面,火星人不及浙江美大。

??过去一年,厨电上市企业毛利率全面下滑,其中,火星人下滑最多,同比下滑5个百分点,并且已连续三年下滑,帅丰电器毛利率相较去年的49.2%下滑3个百分点。

??厨电企业市值断层严重,老板电器268.86亿领先,华帝股分市值不足50亿。集成灶领域,火星人市值是4大集成灶上市公司里唯一超百万的企业,为139.24亿。(详见2021厨电行业年报研究报告)

??家纺行业:罗莱57亿成销冠,富安娜掉队孚日多指标垫底

??与大家居其他细分领域的产品不同,家纺行业呈现出更高消费频次的特点,2021年家纺行业受整体大环境影响较小,营收、净利波动不大,增幅维持在20%左右。其中罗莱生活在连续两年“原地踏步”之后,2021年同比增长17%,以57亿营收居榜首;富安娜“掉队”明显,营收额及增幅在4家中都是最低。

??家纺在产品组合上对主营产品依赖度在逐渐减弱,超七成企业主营产品营收占比不足50%,罗莱生活主营产品营收占比不足三分之一,产品多元化趋势明显。同时,各大家纺企业亦发力线上营销,通过直播、社群营销等赛道寻找新的增长极,且成效显著。(2021家纺行业年报研究报告)

??门窗行业:增收不增利嘉寓巨亏垫底,江山欧派9亿应收款“埋雷”

??2021年的门窗行业并不太平。一方面受原材料价格上涨的影响,4家上市企业毛利率均在下滑。其中,嘉寓股份降幅较大,毛利率垫底,2021年为8.45%,同比下降34.22%。

??嘉寓股份不仅毛利率垫底,净利润也处于末位。2021年亏损高达13亿元,巨亏背后主要与恒大债务危机有关。

??事实上,去年房地产下行,确实给门窗行业带来了一定的影响,最直接的体现就是应收账款增高。2021年,江山欧派应收账款为9.41亿元,同比增加88.78%。王力安防和梦天家居的应收账款分别为9.13亿元、0.4亿元,同比增加49.38%、84.85%。(详见2021年门窗行业年报研究报告)

来源:家居K线

原文标题 : 2021年家居上市公司年报研究报告