当下,扫地机器人品牌混战,对于部分企业来说,压低价格可能会帮助其抢到一定的市场份额,但是以减配或是放宽工艺标准为代价的降价,从长远来看或会给行业带来用户信任危机的发展包袱。

作为行业龙头,不管是为了自身长期利益,还是因为负有带领行业正向发展的使命感,近年来可以明显感觉到,科沃斯、石头科技正努力跳出价格战,深化自身品牌价值。其中,科沃斯持续强化高端战略,石头科技高度强调自主意识。

从今年科沃斯和石头科技的半年报数据可见,两者在深化价值上的种种动作均有了不错的成效。

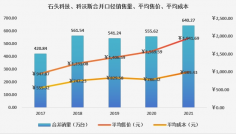

比如科沃斯品牌扫地机器人中以全局规划类为代表的高端产品收入占比达96.1%,较上年同期增加9个百分点;石头科技表明期内实现营业收入增长幅度较大的原因主要是公司新品研发上市、国内渠道拓展以及营销投放效果显现。

可以确定的是,扫地机器人赛道正处在加速渗透阶段,如今才是考验各品牌能力、战略实力的关键时刻,正确应对市场的诸多挑战,保持健康的经营战略,对科沃斯和石头科技加固行业地位的重要性不言而喻。

配图来自Canva可画

价格战后遗症

据奥维云网显示,无论是传统电商,还是抖音电商,扫地机器人行业2022年1-4月CR10都超过95%。(CR10指市场占有率排名前10家的公司的市场占有率之和)。

行业的集中度比较高,且大部分份额多为科沃斯、石头科技、米家等头部品牌占据,这也意味着多数入局较晚、技术实力不足的后来者只能聚焦于中低端赛道,为了抢占仅剩的少数市场而陷入价格战当中。

但所谓“一分价钱一分货”,对于家电产品来说,采用降成本、降配置、降标准等方式来实行降价,品质难言保障,无疑是在给行业的后续发展埋雷。

一方面,加剧产品同质化。低价位区间的扫地机器人产品功能比较单一,基本上是经过减配之后保留最基础的使用功能,产品之间相差无几,玩家之间在品牌和技术上护城河不够高,难打出差异化优势。

另一方面,给行业整体产品力“抹黑”。不少品牌商为了吸引更多用户买单,盲目追求低价而忽略核心的产品品质,引发了消费者对扫地机器人的诸多诟病。比如在黑猫投诉平台上,有关扫地机器人不实用、质量问题、清洁度低等问题比比皆是。

显然,这类减配降价的肉搏战于企业而言是不健康的竞争状态,于用户的消费体验更是一种伤害。

需要一提的是,扫地机器人行业持续发展的核心始终与技术、产品力直接挂钩,如果所有品牌都被裹挟着加入价格战,势必会让产品质量变差、创新能力不足等问题加剧,明显不利于整个行业的提质增效。由此一看,作为行业的头部企业,科沃斯和石头科技尽量避免价格战带来不必要的内卷,同时谋求品牌力和巩固定价权成了必要之举。

科沃斯高端打头

就现在看来,科沃斯已经将高端化升级视为推动业绩新增长的关键秘钥。财报显示,在3500-6000元中高端价格区间,2021年科沃斯销售额市占率41.3%,2020年是5.1%,大幅提升。科沃斯目前继续在渠道和产业链上追加布局,更加体现了其对高端战略能够带来惊艳成绩的偌大期许。

其一,重点拓展线下渠道。科沃斯表明线下布局更聚焦于新兴业态和渠道,进一步丰富线下销售网络。财报显示,截止2022年上半年,科沃斯品牌国内线下售点数近1300家,期内中国市场线下销售收入达5.6亿元人民币,同比增长 93.4%。

不仅是原有线下渠道优势的原因,科沃斯目前着眼线下也是出于更深远的考虑。毕竟线上平台占据流量优势,品牌方需要让渡更多利润,而在线下渠道,品牌方往往掌控力更强,便于销售定位更高端的产品。最为重要的是,线上流量见顶,深耕线上渠道后续需要消耗更多的成本。

其二,强化产业链。有别于其他同类品牌的代工模式,科沃斯可以基于自主化的垂直产业链实现“研发即制造”,即能够实现一个产品从概念到量产再到推广的快速落地。一定程度上,这样的模式对科沃斯在高端产品的研发创新和迭代更新方面保持高效率大有裨益。

此时,科沃斯继续在激光雷达、电机、电池等零部件上深度布局,意图也非常明显,无疑想从产业链上进一步增强产品力,尽可能实现消费者视角中的“物有所值”,亦或是“物超所值”。

不过辩证来看,重押高端产品赛道对科沃斯来说是巩固话语权的大好机遇,同时也是对自身现有技术的极限挑战。

一方面,高端产品有很好的提价空间,可以进一步拉升科沃斯的业绩,另一方面,从技术升级上说,这意味着对科沃斯产品的迭代质量有了更高的要求,毕竟站在消费者的立场,购买高端产品更看重的是“质价比”。

石头科技自主为首

要说起来,像科沃斯、石头科技等企业从代工厂转型到自主品牌并不稀奇。毕竟企业在代工模式下的营收规模受制于客户的订单数量,盈利被动,长期来看并不利于企业培养抗风险能力。另外代工实际上处于产业价值链的底端位置,企业收益空间有限。

所以,对于石头科技而言,要想发掘自身更多的营收潜能以及把握住市场发展的主动权,势必要向品牌和技术两大高地进发,为企业发展争取更大的价值。

在品牌自主发展方面。石头科技在自有品牌建设上成效理想,基本实现了“去小米化”,截至2021年度,其自主品牌营收占比已经达到98.8%,小米代工业务占比不足2%。这些年,伴随着自有品牌占比的不断抬升,石头科技的盈利能力也有了明显提高。

在技术自主研发方面。石头科技在今年半年报中披露,其将逐步从委外加工为主转变为自主生产为主、委外加工为辅的模式。实话说,石头科技自建产能既有助于提高产品的创新力,又有益于减少代工市场波动所带来的不利影响,在同质化问题突出的当下,这种模式或会对其后续的差异化发展产生很大的推动作用。

话虽如此,但常言道“甘蔗没有两头甜”。石头科技主动挥刀割离小米生态链的渠道和流量,也意味着其会在这两方面出现大块留白,势必需要耗费大量精力和成本补上。就目前来看,石头科技的“去小米化”所带来的副作用在公司财务账面上的反应确实越发显著。

据今年上半年财报数据显示,石头科技销售费用达5.01亿元,较上年同期的2.62亿元同比增长91.2%。而在这方面增速加快的原因,主要是石头科技为了进一步拓展海内外市场,相应广告及市场推广费用增加所致。

可以说,石头科技选择退出小米生态链的风险仍旧是一个定时炸弹的存在。因为减少对小米销售资源的依赖,石头科技销售成本激增,近两年来,石头科技的毛利率已有下降趋势。一旦再叠加后续研发投入的攀升,很可能会让石头科技深陷入增收不增利的泥沼当中。

价值战后场战事

从需求端来看,国内消费者越来越看重扫地机器人的产品性,更加愿意为产品力买单。奥维云网数据显示,2021年国内线上TOP 50畅销扫地机器人机型中,3000+价位产品(自清洁产品为主)销售额量分别增长283%和277%;3000元以下价位产品销额和销量则分别减少了25.2%和32%。

这也意味着市场对扫地机器人的需求已经有了从低价鸡肋转变到高价高质的趋势,目前科沃斯、势头科技价值深化战正酣,带动扫地机器人行业进入良性循环发展大有可能。

更为关键的是,当前扫地机器人行业整体的渗透率依然在5%-7%左右,还未达到饱和期,科沃斯和石头科技们未来还有很大的伸展空间。当前行业从价格战转变到价值战,或许会倒逼更多品牌以更好的技术打造出更具有价值的产品,不难想象,在未来扫地机器人市场会更让人期待。

不过,还不能忽视的一点是目前扫地机器人的普及度并不算高,高价格推动产品进一步向下渗透可能会有一定难度,科沃斯、石头科技还需要面临许多压力,比如如何触达目标用户、如何拉拢新用户、如何激发购买需求的进一步释放等,这些问题将会成为科沃斯们接下来的一大考点。

总的来说,扫地机器人是有相当门槛的行业,可以预知的是,当行业回归理性,价格战终将成为过去,价值战才是未来的关键,谁能抢先一步在新战场抢到竞争高地,谁就能赢得更多时间,更大机会。

原文标题 : 科沃斯、石头科技开打扫地机器人“价值战”